투자의견 BUY, 목표주가 14,600원 유지

KG모빌리언스에 대해 투자의견 ‘BUY’, 목표주가 14,600원 을 유지한다. 코로나19 백신 보급 가속화로 트래블 버블 시 행 가능성이 높아지고 있는 상황이다. 따라서 하반기부터는 여행, 항공권 등의 예약 수요가 급증할 것으로 판단하며 작 년부터 휴대폰 소액결제 한도가 상향(60만원→100만원)된 만큼 KG모빌리언스의 거래액 성장은 지속될 것으로 예상한 다.

국내 이커머스 시장 1위 기업인 NAVER향 휴대폰 소액 결제 거래액 비중도 1Q21 55% → 2Q21 60%로 지속 상승 중이며, 비중은 향후 80%까지 늘어날 전망이다. 게다가 신 용카드 PG와 휴대폰 소액결제 PG가 가능한 종합 결제 PG 사임에도 불구하고 2021년 예상 PER은 10배에 불과하다. 하반기로 갈수록 호황이므로 투자 매력도가 상당히 높다.

KG모빌리언스 주가 일봉

KG모빌리언스 주가 주봉

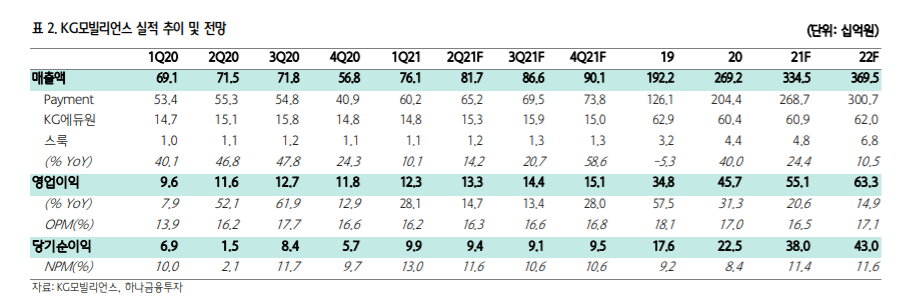

2Q21 Preview: 매출액 817억원, 영업이익 133억원 전망

2021년 2분기 예상 실적은 매출액 817억원(+14.2% YoY), 영업이익 133억원(+14.7% YoY)을 기록할 것으로 전망한다. 휴대폰 소액결제 부문은 단일 가맹점 기준 거래액 1위 NAVER향 거래액이 1,350억원(+60.7% YoY)으로 크게 성장 할 것으로 예상된다.

다만, 일부 가맹점의 폐업 등으로 휴대 폰 소액결제 전체 거래액은 6.7천억원(+1.9% YoY)을 기록 하며 소폭 상승할 전망이다. 신용카드 부문은 가맹점이 크게 늘어나면서 전사 거래액 성장을 이끌 전망이다.

작년 2분기 말 8.7천개 →현재 12.7천개로 증가한 것으로 파악된다. 이 에 따라 신용카드 거래액은 1.5조원(+30.0% YoY)으로 크게 성장할 것으로 전망한다.

KG모빌리언스 실적 추이 및 전망

2021년 매출액 3,345억원, 영업이익 551억원 전망

2021년 예상 실적은 매출액 3,345억원(+24.3% YoY), 영업 이익 551억원(+20.6% YoY)을 기록할 것으로 전망한다. 1) 신용카드 부문의 고성장세는 물론, 2) 네이버향 비중의 지속 적인 확대가 휴대폰 소액결제 거래액 성장을 이끌 것으로 예 상되며, 3) 하반기는 휴대폰 소액결제 한도 상향으로 가능해 진 고가의 여행 및 항공까지 거래액 증대가 예상된다. 4) 국 내 휴대폰 소액결제사 최초로 보험료 휴대폰 소액결제 서비 스도 올해 7월부터 본격 론칭할 예정이다. 결론적으로 거래 액 증대는 곧, 실적 성장을 의미하는 만큼 지속 성장이 예상 되는 바이다.

참고: 하나금융

'주식이야기' 카테고리의 다른 글

| LG유플러스 주가, 6월 중간 배당 분석 (0) | 2021.06.22 |

|---|---|

| 현대위아 주가, 해외 완성체 업체의 BEV 수주 증대 (0) | 2021.06.22 |

| 유니셈 주가, 2분기 실적 전망 (0) | 2021.06.21 |

| 삼성엔지니어링 주가, 사우디와 UAE 대형 프로젝트 전망 (0) | 2021.06.21 |

| 덴티스 주가, 투명교정 시장 진출에 따른 주가 리레이팅 (0) | 2021.06.21 |

댓글